ภ.ง.ด.2 คืออะไร และผู้มีหน้าที่หักภาษีเงินได้ ณ ที่จ่าย ภ.ง.ด.2

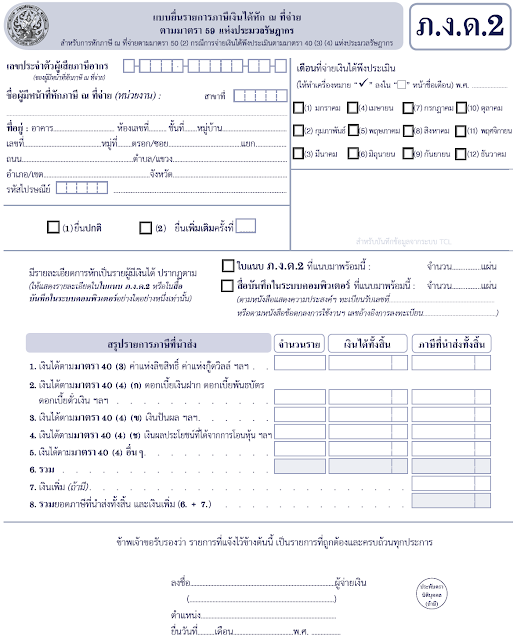

ภ.ง.ด.2 คือ แบบยื่นรายการภาษีเงินได้หัก ณ ที่จ่ายตามมาตรา 59 แห่งประมวลรัษฎากรสําาหรับการหักภาษี ณ ที่จ่ายตามมาตรา 50 (2) กรณีการจ่ายเงินได้พึงประเมินตามมาตรา 40 (3) (4)แห่งประมวลรัษฎากร

1. ผู้มีหน้าที่หักภาษีเงินได้ ณ ที่จ่าย

ได้แก่ บุคคล ห้างหุ้นส่วน บริษัท สมาคม หรือคณะบุคคล ผู้จ่ายเงินได้พึงประเมินตามมาตรา 40 (3) (4) รวมตลอดถึงเงินค่าภาษีอากรของเงินได้ดังกล่าวที่ผู้จ่ายเงินหรือผู้อื่นออกแทนให้ ไม่ว่าในทอดใด

2. วิธีคํานวณหักภาษีเงินได้ ณ ที่จ่าย

ให้คํานวณหักภาษี ณ ที่จ่ายจากเงินได้ทุกคราวที่จ่าย (โดยไม่ให้หักค่าใช้จ่ายและค่าลดหย่อน) ตามอัตราภาษีเงินได้ เว้นแต่

2.1 เงินได้ดังต่อไปนี้ ให้คํานวณหักในอัตราร้อยละ 15.0 ของเงินได้

(1) การจ่ายเงินได้พึงประเมินตามมาตรา40(3) (4) ดังกล่าวที่จ่ายให้แก่ผู้รับซึ่งมิได้เป็นผู้อยู่ในประเทศไทย

(2) ดอกเบี้ยพันธบัตร

(3) ดอกเบี้ยเงินฝากประเภทออมทรัพย์สําหรับเงินฝากธนาคารในราชอาณาจักรซึ่งผู้มีเงินได้ได้รับรวมกันทั้งสิ้น เกิน 20,000 บาท ตลอดปีภาษีนั้น (ต้องหัก ณ ที่จ่ายจากดอกเบี้ยรับทั้งสิ้น) ดอกเบี้ยเงินฝากประเภทประจําสําหรับเงินฝากธนาคารในราชอาณาจักร และสหกรณ์

(4) ดอกเบี้ยหุ้นกู้ ดอกเบี้ยตั๋วเงินดอกเบี้ยเงินกู้ยืมที่ได้จากบริษัทหรือห้างหุ้นส่วนนิติบุคคลหรือนิติบุคคลอื่น ดอกเบี้ยที่ได้จากสถาบันการเงินที่มีกฎหมายโดยเฉพาะของประเทศไทยจัดตั้งขึ้นสําหรับให้กู้ยืมเงินเพื่อส่งเสริมเกษตรกรรม พาณิชยกรรม หรืออุตสาหกรรม เช่น บรรษัทเงินทุนอุตสาหกรรมแห่งประเทศไทย ธนาคารเพื่อการเกษตร และสหกรณ์การเกษตร เป็นต้น

(5) ผลประโยชน์ที่ได้จากการโอนการเป็นหุ้นส่วน หรือโอนหุ้นหุ้นกู้ พันธบัตร หรือตั๋วเงิน หรือตราสารแสดงสิทธิในหนี้ที่บริษัท หรือห้างหุ้นส่วนนิติบุคคล หรือนิติบุคคลอื่นเป็นผู้ออก ทั้งนี้ เฉพาะที่ตีราคาเป็นเงินได้เกินกว่าที่ลงทุน

(6) ผลต่างระหว่างราคาไถ่ถอนกับราคาจําหน่ายตั๋วเงินหรือตราสารแสดงสิทธิในหนี้ที่บริษัทหรือห้างหุ้นส่วนนิติบุคคล หรือนิติบุคคลอื่นเป็นผู้ออกโดยให้ถือว่าผู้ออกตั๋วเงิน ผู้ออกตราสารแสดงสิทธิในหนี้หรือนิติบุคคลผู้โอนตั๋วเงินหรือตราสารดังกล่าว เป็นผู้จ่ายเงินได้พึงประเมิน

กรณีผู้จ่ายเงินได้มิใช่เป็นนิติบุคคล และจ่ายเงินได้พึงประเมินตามมาตรา 40(4) (ก) ที่มิใช่เงินได้ตามที่ระบุใน (2) ถึง (6) ดังกล่าวข้างต้น ให้กับผู้รับซึ่งเป็นผู้อยู่ในประเทศไทย(อยู่ชั่วระยะเวลาหนึ่งหรือหลายระยะเวลารวมกันถึง 180 วันในปีภาษี)ไม่ต้องหักภาษี ณ ที่จ่าย

2.2 เงินได้ที่เป็นเงินปันผล เงินส่วนแบ่งกําไร หรือประโยชน์อื่นใดฯ ตามมาตรา 40(4) (ข) ให้คํานวณหักภาษี ณ ที่จ่ายในอัตราร้อยละ 10.0 ของเงินได้

หมายเหตุ

กรณียื่นเพิ่มเติมให้กรอกเฉพาะรายการและจํานวนเงินที่แสดงไว้ขาดและหรือแสดงไว้เกินไปเท่านั้น

3.สถานที่ยื่นแบบและกําหนดเวลาในการนําเงินภาษีนําส่ง

ให้ผู้มีหน้าที่หักภาษี ณ ที่จ่าย ยื่นแบบ ภ.ง.ด.2 แสดงรายการ หักภาษีเงินได้ ณ ที่จ่าย พร้อมกับนําเงินภาษีส่งต่อเจ้าพนักงานภายใน 70 วัน นับแต่วันสิ้นเดือนของเดือนที่จ่ายเงิน ไม่ว่าจะหักภาษีไว้หรือไม่ก็ตาม ณ สํานักงานสรรพากรพื้นที่สาขาในท้องที่ที่ผู้มีหน้าที่หักภาษี ณ ที่จ่ายมีสํานักงานตั้งอยู่ซึ่งได้มีการจ่ายเงิน

4.ความรับผิดของผู้มีหน้าที่หักภาษี ณ ที่จ่าย

4.1 ถ้าผู้จ่ายเงินซึ่งมีหน้าที่หักภาษี ณ ที่จ่ายมิได้หักและนําเงินส่ง หรือได้หักและนําเงินส่งแล้วแต่ไม่ครบจํานวนที่ถูกต้องผู้จ่ายเงินต้องรับผิดร่วมกับผู้มีเงินได้ในการเสียภาษีที่ต้องชําระตามจํานวนเงินภาษีที่มิได้หักและนําส่งหรือตามจํานวนที่ขาดไป แล้วแต่กรณีในกรณีที่ผู้จ่ายเงินได้หักภาษีไว้แล้ว ให้ผู้มีเงินได้ซึ่งต้องเสียภาษีพ้นความรับผิดที่ต้องชําระเงินภาษีเท่าจํานวนที่ผู้จ่ายเงินได้หักไว้และให้ผู้จ่ายเงินรับผิดชําระเงินภาษีจํานวนนั้นแต่ฝ่ายเดียว(มาตรา54 แห่งประมวลรัษฎากร)

4.2 ถ้าผู้จ่ายเงินซึ่งมีหน้าที่หักภาษี ณ ที่จ่าย ไม่นําเงินภาษีที่ตนมีหน้าที่หักนําส่งภายในกําหนดเวลาตาม 3.0 จะต้องรับผิดเสียเงินเพิ่ม อีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ต้องนําส่งทั้งนี้ ให้คํานวณเงินเพิ่มเป็นรายเดือน (เศษของเดือนให้นับเป็น 1 เดือน)นับแต่วันพ้นกําหนดเวลายื่นแบบฯ จนถึงวันยื่นแบบฯ และนําส่งภาษี (มาตรา 27แห่งประมวลรัษฎากร)

ถ้าผู้มีหน้าที่หักภาษี ณ ที่จ่ายไม่ยื่นแบบฯ ภายในกําหนดเวลาตาม 3.เว้นแต่จะแสดงว่าได้มีเหตุสุดวิสัย ต้องระวางโทษปรับไม่เกิน 2,000 บาท(มาตรา 35 แห่งประมวลรัษฎากร)

4.3 ผู้ใดโดยเจตนาไม่ยื่นรายการที่ต้องยื่นเพื่อหลีกเลี่ยงการเสียภาษีอากร ต้องระวางโทษจําคุกไม่เกินหนึ่งปี หรือปรับไม่เกิน 200,000 บาท หรือทั้งจําทั้งปรับ(มาตรา 37 ทวิ แห่งประมวลรัษฎากร)

แสดงความคิดเห็น